Санхүүгийн байгууллагын үйл ажиллагааны үр дүнтэй байдал нь голлон байгууллагын дотоод бүтцийн хэмжээ, ажилтнуудын болон хэлтсийн ажил үүргийн хуваарилалт, мэдээлэл, харилцааны болон тайлагнах тогтолцоо, байгууллагын өөрчлөлт хийх хэрэгцээ шаардлагыг мэдрэх чадвар, түүнчлэн байгууллагын бүтэц, үйл ажиллагаа, бодлого журмын хүрээнд төдийгүй ажиллах хүчийг цаг тухай бүр бүрдүүлэх талаар оновчтой шийдвэр гаргахаас ихээхэн хамаарна.

Энэ нийтлэлээр дамжуулан, байгууллагууд нь жижиг болон дунд үйлдвэр (ЖДҮ)-д зээл олгох үйл ажиллагаандаа ажилтан болон хэлтсүүдийн ажил үүргийн хуваарилалтыг зөв хийхийн давуу талууд болон урьдчилсан нөхцөл байдлуудын талаар ойрхноос харах болно .Өөрөөр хэлбэл ЖДҮ-үүдийг санхүүжүүлэхэд шаардлагатай байгууллагын бүтэц, үйл ажиллагаа, журам болон шаардлагатай ажиллах хүчээ хэрхэн оновчтой тодорхойлж болох талаар санхүүгийн байгууллагуудад мэдээлэл өгөх, туршлага хуваалцах зорилготой. Зөвхөн нэг төрлийн загвар бүгдэд нийцэхгүй нь тодорхой ба янз бүрийн шийдлүүд байх нь мэдээжийн хэрэг юм. Яг ямар арга барил тухайн байгууллагад тохирох нь тухайн орчинд хувьцаа эзэмшигчид болон удирдлага юуг эрхэмлэж байна, харилцагчдын голлох төрөл, ажилтнуудын мэргэшсэн байдал зэрэг олон хүчин зүйлсээс хамаарна.

ЖДҮ (болон байгууллагын харилцагчид)-т зээл олгох явцдаа ажил үүргээ ялгаж салгах нь харилцагчдадаа таатай үйлчилгээний орчныг бүрдүүлэхийн зэрэгцээ зээл төлөх чадвартай эсэхэд үнэлгээ хийх хөндлөнгийн хяналтыг үр дүнтэй байлгаж ажиллах боломжийг бүрдүүлдэг нь туршлагаар батлагдсан. Ийнхүү томоохон харилцагчдад болон ЖДҮ-д үйлчилгээг үзүүлэхдээ ажил үүргийг зааглах нь зах зээлийн дарамт (зардал багатай, үйлчилгээг эрхэм болгосон шийдлийн эрэлт)-с гадна, холбогдох хөрөнгө оруулагчдын эрхэмлэх зүйл, олон улсын бөгөөд үндэсний практик, үндэсний эрх барих дээд байгууллагаас өгч буй зөвлөмж болон олон улсаас толилуулсан зөвшилцлөөс үүдэлтэй.

Базелийн хорооноос зээлийн эрсдэлийн үнэлгээ хийх үүрэг функц нь банкны бүтэц дэх бизнесийн нэгжээс тусдаа байх ёстой хэмээн дүгнэсэн байдаг. Гол шаардлага нь эрсдэлийн удирдлагын хэлтэс нь бусад эрсдэлийг өөр дээрээ шууд авдаг газар хэлтсүүд (front office) болон, эрсдэлийг бүртгэх болон эрсдэлийн түвшнийг хянадаг (back office) салбар нэгжүүдээс бүрэн бие даасан (бүтэц болон санхүүгийн хувьд) байх ёстой. Санхүүгийн байгууллагын зээлийн эрсдэлийн удирдлагын нэгж болон бусад нэгж хэлтсийн хоорондох аливаа ашиг сонирхлын зөрчлийг арилгах нь чухал. Иймд банк (ерөнхийдөө бол санхүүгийн байгууллага) нь зээл олгох явцдаа үйлчилгээний хэсэг болон арын албаны үүрэг хариуцлагыг зааглах гол зарчмыг хэрэгжүүлэх нь зүйтэй.

|

Үйлчилгээний хэсгийн эрхэм зорилго нь боломжит харилцагчид өөрөөр хэлбэл зээлээ цаг хугацаанд нь эргэн төлөх боломжтой харилцагчийг олж таних бөгөөд хэрэв тухайн харилцагч зээлийн хүсэлт гаргасан тохиолдолд харилцагчийн танилцуулсан бизнесийн үйл ажиллагаанд анхан шатны үнэлгээ хийх юм. ЖДҮ болон байгууллагын харилцагчдад үйлчилгээ үзүүлж буй үйлчилгээний хэсэгт ажиллаж буй ажилтнууд харилцагчидтай харилцаа холбоо тогтоох, бизнесийн үйл ажиллагаагаа өргөжүүлэхэд дэмжлэг үзүүлэх, үйл ажиллагааг хялбаршуулах эсвэл санхүүгийн байгууллагын үзүүлж буй бүтээгдэхүүн, үйлчилгээг санал болгох замаар тэдэнд тулгарч буй бэрхшээлээ даван туулахад нь туслах зэрэг ажил үүргийг гүйцэтгэдэг тул “харилцагчийн үйлчилгээний менежер” эсвэл адил төстэй нэршилтэй байдаг. Томоохон харилцагч (томоохон ЖДҮ болон байгууллагын харилцагч)-ийн хувьд тусгайлсан шийдэл болон үйлчилгээг санал болгох шаардлагатай. Арын албаны ажилтнууд нь зээлийн шинжээчид, зээлийн администратор эсвэл үүнтэй ижил төстэй ихэвчлэн анхан шатны судалгаа шинжилгээ хийдэг, шаардлагатай тохиолдолд харилцагчийн бизнесийн үйл ажиллагаа болон хүсэлтэд илүү дэлгэрэнгүй дүн шинжилгээ хийж зээл олгосны дараа эргэн төлөлтийн гүйцэтгэлд хяналт тавьж ажилладаг ажилтнууд байдаг. Бусад арын албаны ажилтнуудын хувьд зээл олгох шийдвэр гаргасан эрх бүхий этгээдүүдийн тодорхойлсон зээл олгохын өмнөх биелүүлэгдэх нөхцөлүүд болон гэрээний хэрэгжилтэд хяналт тавьж ажиллах ажилтнууд байна. |

Санхүүгийн байгууллагын төлөөлөл нь харилцагчидтай хэт ойр дотно харилцаа үүсгэсэнтэй холбоотойгоор үүсэж болох зээлийн болон бусад эрсдэлийг бууруулах үүднээс ажил үүргийг зааглаж, харилцааны менежер болон борлуулалтын ажилтнууд нь зээлийн өргөдөлд үнэлгээ хийх явцад оролцохгүй байхаар, нөгөө талаараа харилцаа холбоо тогтоох болон борлуулалт хийх үе шатанд зээлийн шинжээчдийг оролцохгүй байхаар зохицуулах хэрэгтэй. Гэсэн хэдий ч зээлийн шинжээчид санхүүгийн байгууллагын бизнес татах гол үйл ажиллагаанаас хэт холдох нь тэд зөвхөн эрсдэл бууруулах үндсэн үүрэг дээрээ хэт төвлөрч зээл олгохтой холбоотой бүхий л эрсдэлийг бууруулахыг хэт хичээснээр зээл олгох процессыг түвэгтэй болгож улмаар харилцагчийн эрэлтийг ханган ажиллах боломж бууруулж тухайн санхүүгийн байгууллага хангалттай ашигтай ажиллаж чадахгүйд хүрнэ.

Харин харилцааны менежер нь зөвхөн бизнес татан төвлөрүүлэх талаар мэргэшиж зээлийн эрсдэлийн үнэлгээ хийх талаар бага мэдлэгтэй байх нь хэт их зээлийн хүсэлт, болон өргөдөл цуглуулж тэр хэрээр зээлд татгалзах (санхүүгийн байгууллага болон харилцагчийн аль аль нь татгалзах боломжтой) зохих түвшин нэмэгдэх ба ингэснээр эрэлт багасаж бизнесийн үйл ажиллагааг тогтворгүйжүүлэхэд хүргэдэг.

Санхүүгийн байгууллагууд бизнесийг нэмэгдүүлэх боломж болон дагаж ирэх эрсдэлийг жигнэн дүгнэх хэрэгтэй ба тэнцвэрийг зохих хэмжээнд хадгалан ажиллах шаардлагатай. Зээлийн үйл ажиллагааны аль хэсгийг ялгаж зааглах, чухам ямар дүрэм журмыг хэрхэн хэрэгжүүлэхэд мөн адил хамаарна. Дээр дурдсанчлан нэг загвар шийдэл нь бүх байгууллагад тохирохгүй бөгөөд санхүүгийн байгууллага бүр өөрийн үйл ажиллагаа явуулж буй зах зээл, өөрийн үйл ажиллагаа, стратеги зорилт, зорилтот зах зээлийн сегментчлэл, ажилтнуудыг мэргэшсэн байдал, байгууллагын оршин тогтносон цаг хугацаа, ирээдүйн төлөвлөгөө, зорилго зэрэгт шинжилгээг сайтар хийсний үндсэн дээр тохирох шийдлийг олох хэрэгтэй.

Сүүлийн үеийн туршлагаас харахад, харилцагчдыг сегментлэх нь байгууллагын бүтэц, үйл ажиллагаа, журам, заавар, харилцагчдад үйлчилгээ үзүүлэх ажилтнуудад тавих шаардлагыг оновчтой, үр ашигтай болгоход чухал ач холбогдолтой. Санхүүгийн байгууллага бизнесийн зорилгодоо хүрэх, үйл ажиллагааны үр ашгаа нэмэгдүүлэхийн тулд чухам аль сегментэд үйл ажиллагааны ямар процесс, дүрэм, журам болон бүтэц тохирохыг ойлгох нь зүйтэй.

Бодит байдал дээр ЖДҮ зээлийн хэлтсийн үйл ажиллагаа явуулахад дараах 2 хандлага илүү түгээмэл хэрэглэгддэг. Үүнд: (I) борлуулалтын болон зээлийн шинжилгээ хийх ажил үүргийг хослуулах (үйлчилгээний хэсэг болон арын албадыг); түүнчлэн (II) борлуулалтын болон зээлийн шинжилгээ хийх ажил үүргийг зааглаж салгах зэрэг болно.

I. БОРЛУУЛАЛТ БОЛОН ЗЭЭЛИЙН ШИНЖИЛГЭЭГ ХИЙХ ҮҮРГИЙГ ХОСЛУУЛАХ НЬ

Энэ тохиолдолд бид дараах ажил үүргийг гүйцэтгэх чадвартай зээлийн эдийн засагч эсвэл борлуулалтын менежерийн тухай ярьж байна. Үүнд: (а) харилцагчдыг идэвхтэй татан төвлөрүүлэх, бүтээгдэхүүний шууд борлуулалт хийх, (зээлийн болон бусад), (b) зорилтот харилцагчдад зөвлөгөө өгөх, (c) харилцагчийн төлбөрийн чадварыг үнэлэх, дүгнэх, мөн зээлийн эрсдэлд үнэлгээ хийх (d) зээл олгох шийдвэр гаргахад зориулан мэдээллээр хангах, (e) зээл олгосны дараа дэмжлэг үзүүлэн ажиллах, (f) асуудалтай зээлийн эргэн төлөлтийг хянан ажиллах .

Энэхүү хувилбарыг санхүүгийн байгууллагын үйл ажиллагаа үр ашигтай ажиллах хэмжээнд зээлийн олголтыг хийх боломжтой, үйл ажиллагааны чанар нь өндөр тохиолдолд ашиглах боломжтой. Иймд энэхүү хувилбарыг бичил болон жижиг бизнест үйлчилдэг санхүүгийн байгууллагууд ашиглах нь түгээмэл байдаг. Харин ЖДҮ-ийг зорилтот харилцагчийн сегментээр сонгосон санхүүгийн байгууллагын хувьд энэ хувилбарыг ЖДҮ-т зээл олгох үйл ажиллагаагаа дөнгөж эхлүүлсэн, масс зах зээлийг зорилтот зах зээлээр сонгосон, харилцагчдын эрэлт хэрэгцээ нь энгийн, түүнийг стандарт үйлчилгээ бүтээгдэхүүнээр ханган, харьцангуй жижиг хэмжээний зээлийг олгон ажиллахаар төлөвлөж буй үед нэвтрүүлбэл илүү үр дүнтэй. Энэ үед зээлийн багц нь зээлийн дундаж хэмжээ болон зээлийн эрсдэлийн хувьд ижил төстэй зээлүүдээс бүрдэж зээлийг эрсдэлээр нь ангилах болон тараан байршуулах замаар бууруулах боломжтой.

Энэхүү хувилбарыг хэрэглэх үед зээлийн эдийн засагч бөгөөд худалдааны менежер нь универсал буюу олон ажил үүргийг зэрэг гүйцэтгэх чадвартай байх хэрэгтэй.

Энэхүү хувилбарын гол давуу тал нь харилцагч зөвхөн нэг хүнтэй харилцаж санхүүгийн бүх төрлийн хэрэгцээгээ хангах боломжтой орчныг бүрдүүлэхэд оршино. Санхүүгийн байгууллагуудын хувьд “нэг цэгийн үйлчилгээ” мэт үйл ажиллагаа нь нэг дор төвлөрсөн хялбар бүтэцтэй ажиллах давуу байдлыг бүрдүүлж өгнө. Ингэснээр ажилтнууддаа ажил үүрэг хариуцуулах, гүйцэтгэлийг үнэлэх хянахад хялбар болгоно.

Энэхүү хувилбар нь ажилтнуудын ашиг сонирхлын зөрчил үүсэх, залилан хийх зэрэг байгууллагын дотоод эрсдэл рүү байгууллагыг илүүтэйгээр түлхдэг. Тухайлбал, зээлийн эдийн засагч бөгөөд борлуулалтын менежер нь зээл зээлийн шинжилгээ хийх болон зээлийн шийдвэр гаргах эрсдэлийг бууруулахтай холбоотой ажил үүрэгтээ илүү цаг гарган борлуулалтын талын үүргээ орхигдуулснаас болж санхүүгийн байгууллагуудын хувьд зээлийн багцын өсөлт удаашрах, зээлийн хүсэлтэд татгалзсан хариу өгөх нь олшрох зэрэг сөрөг талууд ажиглагдаж эхлэх ба ингэснээр зээлийн багц буурах байдалд хүрэх аюултай. Нөгөө талаар зээлийн эдийн засагчид зээлийн эрсдэлийг үл хайхран хэт их борлуулалтын тоонд анхааран ажиллах үед зээлийн эдийн засагчид санаатай бөгөөд санамсаргүй байдлаар гүйцэтгэлийн тоон үзүүлэлт төлөвлөгөөнд хэт их анхаарснаар зээлийн эрсдэлийн үнэлгээнд тоомсоргүй хандаж эхлэхэд хүргэдэг.

Туршлагаас үзэхэд энэхүү хувилбарыг сонгосон санхүүгийн байгууллагууд зээлийн эдийн засагчдыг зохистой байдлаар сонгон шалгаруулаагүй эсвэл сургаагүй эсвэл байгууллагын бусад бүтээгдэхүүн үйлчилгээний талаар мэдлэг олгоогүй, мэргэшүүлээгүй мөн давхар борлуулалтын хийх зохист хэмжээний төлөвлөгөө болон ажлын гүйцэтгэл үнэлэх системгүй байх нь зээлийн багцын чанар болон давтан харилцагчийн түвшинд сөргөөр нөлөөлдөг.

Зарим тохиолдолд эсрэгээрээ давтан харилцагчийн зээлийн хүсэлт ихсэх давуу талтай. Асуудлын гол нь харилцагчид бус универсал, борлуулалтын тоонд хэт анхаарлаа хандуулсан зээлийн эдийн засагч, борлуулалтын менежерт байгаа бөгөөд тэд санхүүгийн байгууллагын бусад бүтээгдэхүүн үйлчилгээнээс илүүтэй өөрийн зээлийн үйлчилгээг санал болгодог, харилцагчтай холбоо харилцаа тогтоож ажиллахаас илүүтэйгээр зээл олгоход гол анхаарлаа хандуулснаас, харилцагчийн бодит хэрэгцээг ойлгож мэдрэхгүй, харилцагчийн хэрэгцээт үйлчилгээг цаг тухайд нь үзүүлж ажиллаж чадахгүйд хүрдэг.

Дээрх тохиолдолд санхүүгийн байгууллагууд нь урт хугацаанд хамтран ажиллаж үр өгөөжөө нэмэгдүүлэх боломжтой, олон төрлийн бүтээгдэхүүн үйлчилгээг сонирхох боломжтой харилцагчдыг татах, урт удаан хугацаанд хадгалах ашиг орлогоо өсгөх боломжийг алдаж болзошгүй.

Зарим тохиолдолд дээр дурдсанчлан универсал зээлийн эдийн засагч, борлуулалтын менежертэй байх бүтцийн давуу болон сул талыг санхүүгийн байгууллагууд сайтар ойлгож мэдсэний үндсэн дээр энэхүү хувилбарыг сонгох нь үр дүнтэй байх боломжтой.

Хэрэв санхүүгийн байгууллага энэхүү аргачлалыг ашиглахаар шийдсэн бол дараах хүчин зүйлүүдэд анхаарлаа хандуулах ёстой.Үүнд: (1) зээлийн эдийн засагчид болон борлуулалтын менежерүүдийг мэргэшүүлэх, (2) төлөвлөгөө гүйцэтгэл тодорхойлох мөн and (3) дотоод хяналт хийх зэрэг болно.

Ажилтнуудыг мэргэшүүлэх

Борлуулалт болон зээлийн судалгаа шинжилгээг хослуулан гүйцэтгэж буй санхүүгийн байгууллагын ажилтнууд борлуулалт хийх, аливаад үнэнчээр дүн шинжилгээ хийх зэрэг чадваруудыг эн тэнцүү эзэмшсэн байх ёстой. Шаардлагатай ажилтнууд нөхцөл байдлыг шуурхай ойлгож, дүн шинжилгээ хийж, үнэлгээ дүгнэлтээ хурдан хийх чадвартай байх ёстой. Үүний зэрэгцээ шинээр мэдээлэл ирсэн даруйд мэдээллийг хүлээн авч үнэлгээ дүгнэлтдээ өөрчлөлт хийх чадвартай байх ёстой.

Санхүүгийн байгууллагууд хэрэв боломжтой бол дотоод нөөцөө ашиглан мэргэжилтнүүдээ дотроосоо томилон ажиллуулах эсвэл өөр санхүүгийн байгууллагаас мэргэжлийн зээлийн эдийн засагч болон борлуулалтын менежерүүдийг сонгон шалгаруулж авах боломжтой. Энэ үед шинэ ажилтнуудын хувьд ажлын байр эсвэл цалингийн хэмжээг чухалд авч үздэг. Дотооддоо ажилтнуудаа хөгжүүлэн мэргэшсэн экспертүүд бэлдэх нь цаг хугацаа шаардсан ажил тул ажилтнуудыг тогтвортой ажиллуулах бодлогыг давхар боловсруулан ажиллах нь зүйтэй.

Хэрэв санхүүгийн байгууллага нь аливаа эрсдэлээс зайлсхийх төдийгүй гадна, дотнын аль аль экспертүүд амжилт үзүүлсэн тохиолдолд ажилтан сонгон шалгаруулах, ажилд авах, ажилтнуудыг идэвхжүүлж сэдэлжүүлэх бодлого, журмуудыг боловсруулах, мэргэжлийн сургалтуудыг системтэйгээр зохион байгуулах шаардлагатай.

Төлөвлөгөө гүйцэтгэл тодорхойлох

Төлөвлөгөө болон гүйцэтгэлийн үнэлгээг тодорхойлохдоо идэвхжүүлэх тогтолцоотой уялдуулах нь зүйтэй. Дээр дурдсанчлан, төлөвлөгөө болон гүйцэтгэлийн түвшин тодорхойлохдоо борлуулалтыг идэвхжүүлсэн, зээлийн тоо болон хэмжээ, зээлийн багцын чанар тоон үзүүлэлтийг багтаахаас гадна гадна харилцагчийн үнэнч байдлыг дээшлүүлэх болон давхар борлуулалтыг өсөлтийг дэмжсэн хөшүүрэг бүхий үзүүлэлтийг багтаах хэрэгтэй.

Дотоод хяналт

ЖДҮ зээл олгох үйл явцын үе шат бүрийг хянаж байх үүднээс дотоод хяналтын тогтолцоог бий болгох нь чухал үүнд байгууллагын нэгж хоорондын уялдаа холбоог сайжруулахын өнцгөөс процесс болон журмуудыг загварчлах, нэгжийн үүрэг функцийг өөр хоорондоо ялгаатай (ажил үүргийн хуваарь, үүрэг хариуцлага бөгөөд эрх мэдлийг зөв зааглан тодорхойлох гэх мэт).

|

Аль ч санхүүгийн байгууллагын хувьд хүчтэй дотоод хяналтын тогтолцоог бий болгох нь чухал бөгөөд ялангуяа борлуулалтын болон дүн шинжилгээ хийх ажил үүргийг хослуулсан ажилтантай байгууллагын хувьд зээлийн шийдвэрийн ил тод байдлыг бий болгох, үр дүнг хянах зэрэг үйл ажиллагааг ханган ажиллахад чухал үүрэг гүйцэтгэдэг. Дотоод хяналтын тогтолцоог үр дүнтэй ажиллуулахад мэдээлэл харилцааны сувгуудыг үр ашигтай ашиглах шаардлагатай бөгөөд ингэснээр ажилтнууд өөрийн үүрэг хариуцлагатай холбоотой дүрэм, журам, зааврыг сайтар ойлгож хүлээн авах боломжийг бүрдүүлнэ. Дотоод хяналт нь аль ч бизнесийн үйл ажиллагааны чухал хэсэг бөгөөд бизнесийн үйл ажиллагааг холбогдох дүрэм, журам зааврын хүрээнд явагдаж байгаа эсэхэд хяналт тавих, улмаар үйл ажиллагааны алдагдал, түүний үр дагаврыг бууруулна. ЖДҮ-ийн харилцагчийг чиглэн ажиллахдаа тухайн зээлдэгчийн бизнесийн үйл ажиллагааны дүн шинжилгээг тухайн санхүүгийн байгууллагын холбогдох зээлийн аргачлалын дагуу, бодлого журам, үйл ажиллагааны зураглал, эрх бүхий байгууллагаас тогтоосон хууль тогтоомжийн хүрээнд судалж үнэлсэн эсэхэд голлон анхаарна. |

Хүснэгт 1. Зээлийн үйл ажиллагаанд дотоод хяналт тавих нь

|

Зээлийн эргэлтийн үе шатууд |

Үйлчилгээний болон арын албаны ажил үүрэг |

Дотоод хяналт |

|

Харилцагчийг татах |

|

|

|

Зээл төлөх чадвартай эсэхийг тодорхойлох, үнэлж дүгнэх |

|

|

Ажилтнуудын гүйцэтгэх ажил үүрэг их, түвэгтэй байх тусам процесс болон журамд тусгагдсан дотоод хяналтын механизмд онцгой анхаарал хандуулах хэрэгтэй, ялангуяа сонирхлын зөрчил үүсэхээс зайлсхийх, тэр дундаа үйл ажиллагаа процесс хоорондоо тохирохгүй зөрчилдөж байгаа эсэхийг дотоод хяналтын үүднээс сайтар ажиглаж байх хэрэгтэй.

II. БОРЛУУЛАЛТ БОЛОН ЗЭЭЛИЙН ШИНЖИЛГЭЭ ХИЙХ АЖИЛ ҮҮРГИЙГ ЗААГЛАХ НЬ

Бизнесийн үйл ажиллагааны үр ашгийг нэмэгдүүлэх, дотоод хяналтын тогтолцоог бататгах үүднээс аливаа ажил үүргийг заагладаг.

Томоохон харилцагчдад чиглэн ажиллаж буй санхүүгийн байгууллагуудын хувьд зохицуулах эрх бүхий байгууллагаас албадан зохицуулаагүй хэдий ч зарим ажил үүргийг зааглах талаар бодолцох нь хэрэгтэй. Томоохон харилцагчдын бизнесийн үйл ажиллагаа ихэвчлэн нарийн түвэгтэй, санхүүгийн байгууллагаас авч буй үйлчилгээндээ өндөр шаардлага тавьдаг, зөвхөн тухайн харилцагчид зориулсан үйлчилгээ үзүүлэхийг хүсдэг, үйлчилгээ үзүүлж буй ажилтнуудыг мэргэжлийн өндөр түвшинд бэлтгэгдсэн байхыг шаарддаг. Эдгээр харилцагчдад хандан ажиллахаар зорьж буй санхүүгийн байгууллагууд тухайн харилцагч бизнесийн үйл ажиллагааны талаар ярилцах боломжтой, боломжит хувилбаруудыг санал болгох чадварлаг харилцагчийн үйлчилгээний менежертэй байх хэрэгтэй. Ийнхүү ажилласнаар тухайн санхүүгийн байгууллага олон төрлийн бүтээгдэхүүн, үйлчилгээг санал болгон, харилцагчидтай урт хугацаанд харилцаа тогтоон ажиллах боломжтой болно.

Энэхүү арга барил нь зээл бүрийн эрсдэлийн шинжилгээг зээлдэгч бүр дээр тусад нь хийх шаардлагатай, түүнчлэн зээлийн багц нь ижил төрлийн зээлүүдээс бүрдэхгүй байх үед ашиглахад тохиромжтой байдаг.

Энэхүү арга барилын дагуу ажиллахад харилцагчийн үйлчилгээний менежерийн ажил үүрэг нь тухайн санхүүгийн байгууллагын хувьд тохиромжтой, боломжийн ашигт түвшинтэй, үнэнч урт хугацаанд хамтран ажиллах боломжтой харилцагчийг татан төвлөрүүлэх, тэдгээрийн хэрэгцээг шаардлагыг олж мэдэх, харилцагчтайгаа хамтран хэрэгцээ шаардлагад нь нийцсэн шийдэл үйлчилгээг санал болгох зэрэг болно. Энд зөвхөн зээлийн үйлчилгээгээр хязгаарлахгүйгээр санхүүгийн байгууллагын санал болгож болох бүхий л бүтээгдэхүүн, үйлчилгээг хамруулав.

Харилцагчийн үйлчилгээний менежер нь зөвхөн борлуулалтад анхаарлаа хандуулах бус бизнесийн үйл ажиллагааг зарчмын хувьд ойлгох, зээлийн болон бизнесийн шинжилгээ хийх талаар зохих түвшний ойлголттой байх нь маш чухал байдаг ба энэ үед л эдгээр мэргэжилтнүүд ажил үүргээ үр дүнтэй бөгөөд үр ашигтай явуулах боломжтой болно.

Дээр дурдсанчлан борлуулалтад хэт их анхаарал хандуулах нь хэт ихээр, ач холбогдол багатай өргөдлүүдийг цуглуулахад хүргэж, татгалзсан зээлийн тоог нэмэгдүүлэн харилцагчдын сэтгэл ханамжгүй байдлыг бий болгож байгууллага нь нөөц бололцоогоо бүрэн дүүрэн ашиглаж чадахгүйд хүргэнэ. Мөн бүрэн мэргэшээгүй харилцагчийн үйлчилгээний менежер нь урт хугацаанд үр ашигтай үнэнч байх харилцааг үйлчлүүлэгчтэй бий болгоход байнга бэрхшээлтэй тулгардаг. Харамсалтай нь эдгээр хүчин зүйлсийн ач холбогдол нь ихэнх тохиолдолд дутуу үнэлэгддэг.

Ихэнх санхүүгийн байгууллагууд харилцагчийн үйлчилгээний менежерт байх ёстой эдгээр ур чадвар, ноү-хау болон зан төлөв зэрэгт тэр бүр хангалттай анхаарлаа хандуулдаггүй болохыг бид өнгөрсөн туршлагаасаа харж болно. Үүгээр зогсохгүй зарим санхүүгийн байгууллагууд, өөр хэлтэс газраас бизнес болон зээлийн эрсдэлийг үнэлж дүгнэх туршлагагүй борлуулалтын хүн , эсвэл өөр ажил үүрэг гүйцэтгэж байсан хүнийг томилон ажиллуулах нь элбэг байдаг.

Зээлийн шинжээчийн ажил үүрэг нь зээлдэгчийн санхүүгийн болон эдийн засгийн байдалд үнэлгээ дүгнэлт хийх, зээлийн болон бусад болзошгүй эрсдэлийг тооцоолон, зээлийн саналыг холбогдох хэлтэс газарт жишээ нь эрсдэлийн удирдлагын газар, бусад газрууд танилцуулах зэрэг болно.

Энэ бүтцээр ажиллахын давуу талууд:

- Харилцагчдын хэрэгцээ шаардлагад нийцсэн төрөл бүрийн бүтээгдэхүүн үйлчилгээг үзүүлэх замаар харилцагчидтай урт хугацааны харилцаа холбоо тогтоох,

- Харилцагч бүрд тохирсон үйлчилгээ үзүүлэх

- Банкны мэргэжилтнүүдийн хувьд өөрсдийн сайн хийж чадах зүйлд анхаарлаа хандуулах

- Харилцагчтай ялгаатай байдлаар холбоо тогтоосноор тэдгээрийн зээлийн хүсэлтэд илүү бодитой үнэлгээ хийж, бодит түүхийг олж авах зэрэг болно.

Өнгөрсөн хугацаанд харилцагчийн үйлчилгээний менежерүүд зөвхөн бүтээгдэхүүн үйлчилгээний талаар сурталчилж, зээлийг судлан шинжлэх ажлыг зээлийн шинжээчдэд хариуцуулан үлдээдэг байсан хэдий ч ийнхүү ажиллах нь хоёр том дутагдалтай болохыг туршлагаас олж харж болно.

Эдгээрт, нэгдүгээрт, дээр дурдсанчлан тохиромжгүй харилцагчийг их тоогоор татан татгалзсан зээлийн тоог нэмэгдүүлэх эрсдэлтэй, хоёрдугаарт харилцаа нь өөрөө эрсдэлийг агуулдаг. Зээлийн шинжилгээ болон борлуулалтын ажил үүргийг зааглах нь зарим талаараа харилцагч банкны янз бүрийн төлөөллүүдтэй, зарим үед түвэгтэй харилцаа холбоо тогтооход хүргэдэг. Энэ бүтэц нь харилцагчийн хувьд түвэгтэй тааламжгүй байдал үүсгэдэг. Жишээ нь харилцагчийг татах болон эхний шатны уулзалтуудын үе шатанд харилцагч нь эхлээд банкны нэг төлөөлөлтэй уулзаж эхний ярилцлагаа хийсний дараа дахин тухайн харилцагчийн хувьд үл таних өөр нэг хүнд санхүүгийн мэдээллээ өгөх хэрэг гарна. Энэ нь харилцагчийн хувьд хүндрэлтэй байж болох бөгөөд мэдээллийг хангалттай хэмжээнд олж авахад тодорхой хэмжээгээр хүндрэл учруулж болзошгүй. Хэдийгээр тийм ч, тухайн санхүүгийн байгууллагын хувьд ийнхүү ажиллах нь туйлын тохиромжтой гэж үзэж байгаа байгаа нөхцөлд зээлийн шинжээчид дүн шинжилгээндээ сайн байхаас гадна харилцааны ур чадварын хувьд сайн байх нь чухал юм.

Түүнээс гадна арга барилын дагуу ажиллаж байгаа байгууллагад борлуулалтын ажилтан бөгөөд зээлийн шинжээч нь өөр хоорондоо нягт уялдаа холбоотой ажилладаг харилцдаг байх шаардлагатай. Бодит байдал дээр борлуулалтын ажилтан болон зээлийн шинжээчид үл ойлголцсоноор асуудлыг илүү түвэгтэй болгох, энэ байдал нь улмаар харилцагчийн үйлчилгээний чанарт муугаар нөлөөлөхөд хүрдэг.

Эдгээр бүх ойлголт, туршлагууд нь бичил болон жижиг, дунд бизнест үйлчилгээ үзүүлж ажиллах үед анхааралдаа авч ажиллаж доорх зөвлөмж байдлаар хүргэгдэж байна. Үүнд:

- Хэдийгээр борлуулалтын болон зээлийн шинжилгээний ажил үүргийг зааглахаар шийдвэрлэсэн бол борлуулалтын ажилтнууд нь бизнесийн үйл ажиллагааг ойлгодог, дүн шинжилгээ хийх чадвартай байх, нөгөө талаас зээлийн шинжээчид нь харилцагчдаас шаардлагатай мэдээ, мэдээллийг бүрэн дүүрэн олж авах чадвартай байхыг шаардах.

- Харилцагчийн үйлчилгээ болон үйл ажиллагааны үр ашигтай байдлыг сайжруулахын хувьд эхний үе шатанд мэдээлэл цуглуулах процессыг аль болохоор олон ажилтанд зааглахгүйгээр загварчилж, харин цуглуулсан мэдээллийг боловсруулах, үнэлэх, дүгнэхийн зэрэгцээ баталгаажуулах, эрсдэлийн үнэлгээ хийх зэрэг ажил үүргийг маш тодорхой салгаж зааглахыг зөвлөж байна. Ажил үүргийг ялгаатай байдлаар тодорхойлох нь тэр бүр ач холбогдолтой байдаггүй ч эрсдэлийг тодорхойлон, зардлыг тооцож, хэдий хэмжээний орлого олохоос хамаарна.

Бүтцийн тохирох загварыг тодорхойлоход дээр дурдсаныг харгалзан үзсэний үндсэн дараах хүчин зүйлсэд анхаарах хэрэгтэйг харуулж байна. Үүнд:

- Харилцагчдыг сегментчлэхэд шаардлагатай мэдээлэл байгаа эсэх, мөн хэр найдвартай эсэх,

- Ажилтнуудын бэлтгэгдсэн байдал, мэргэшсэн эсэх: байгууллагад ямар ямар ажилтнууд байна, тогтсон бүтэц хандлагыг өөрчлөхөд шаардлагатай ур чадварыг эзэмшсэн, мэргэшсэн ажилтнууд байгаа эсэх, бусад ажилтнуудыг сонгон шалгаруулж авахад хэр хялбархан эсвэл түвэгтэй эсэх,

- Байгууллагын өнөөгийн бүтэц зохион байгуулалт болон үйл ажиллагаа: бизнесээ хэрхэн зохион байгуулсан нь, үйл ажиллагааг хэрхэн ямар түвшинд автоматжуулах боломжтой вэ, чиглэлээ өөрчлөх нь бизнесийн бий болсон байдлыг өөрчлөхөд ямар ач холбогдолтой вэ?

- Тухайн байгууллага дахь МТ алба болон автоматжуулах боломжууд: байгууллагын дотоод процессыг автоматжуулах МТ алба тухайн байгууллагад байгаа эсэх, харилцагчдын бүртгэл, удирдлагын мэдээллийн системийг зохих түвшинд хөгжүүлсэн эсэх, шаардлагатай байгаа системийг бий болгоход нэмэлтээр юу хэрэг болох вэ зэрэг болно.

Үйлчилгээ үзүүлэх зорилтот харилцагчдын сегментээс хамааран өөр өөр арга барилыг сонгож болно. Өөрөөр хэлбэл, тухайн байгууллага нэгэн зэрэг хэд хэдэн харилцагчдын сегментэд чиглэсэн процессыг үйл ажиллагаандаа нэвтрүүлж болно. Тиймээс, харилцагчдыг сегментчлэх нь маш чухал. Ийнхүү сегментчлэсэнээр хэрэгцээ шаардлага төлөв байдлын хувьд ойролцоо харилцагчдыг нэг бүлэг болгох боломжтой. Ингэснээр харилцагчийн бүлэг бүрд тохирсон үр дүнтэй арга барилыг боловсруулж нэвтрүүлэх боломжийг бүрдүүлнэ.

Тухайлбал, олгох зээлийн дундаж хэмжээ бага, нийтлэг масс харилцагчийн сегментэд хүрч үйлчилдэг байгууллага нь борлуулалт болон зээлийн шинжилгээний ажил үүргийг хослуулсан бүтэц зохион байгуулалтыг сонгож болно. Харин дундаж зээлийн хэмжээ өндөр, зохион байгуулалтын хувьд нүсэр түвэгтэй бизнестэй, тухайлсан эрсдэлийн үнэлгээг зээлдэгч бүр дээр шаардлагатай сегментэд үйлчилдэг санхүүгийн байгууллагын хувьд борлуулалт болон зээлийн шинжилгээний ажил үүргийг зааглах нь зүйтэй.

Хэдий борлуулалтын болон зээлийн шинжилгээний ажил үүргийг ялгаатай байдлаар зохион байгуулсан ч дотоод хяналтыг заавал байлгах шаардлагатай.

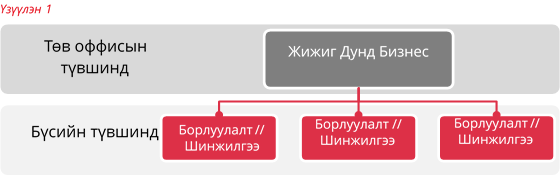

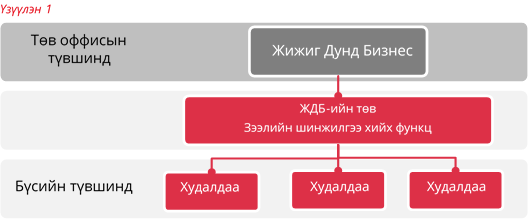

Үзүүлэн 1 болон 2-оос та бүхэн зээлийн борлуулалт болон зээлийн шинжилгээний ажил үүргийн хоорондын уялдааг дүрсэлсэн хоёр өөр загварыг харж болно.

Загвар 1: бүтцийн хувьд бүтэн болон зарим газар, нэгжийн ажил үүргийг салгасан байдлыг харуулав. (салбар, оффис, төлөөлөгчийн газар гэх мэт) (Үзүүлэн 1-г харах).

Загвар 2: ЖДҮ-ийн зээлийн төвтэй буюу жижиг болон дунд бизнес эрхлэгчдэд үйлчилгээ үзүүлэх үүрэг бүхий төвтэй бүдүүвч зургийг харуулав. (Үзүүлэн 2-г харах). Энэхүү төвд зээлийн шинжээчдийн бүлэг мэдээлэл цуглуулж, зээлийн шинжилгээ хийж, бизнесийн үйл ажиллагаанд үнэлгээ хийж, харилцагчийн бизнесийг очиж үзэх зэрэг ажил үүрэг гүйцэтгэнэ.

ЖДБ-ийн төвүүдийг төв оффисын түвшинд болон бүсийн удирдлагын түвшинд байгуулах боломжтой. Энэхүү загварт зээлийн шинжилгээ хийх үүргийг төвлөрүүлсэн байгааг харуулав. Төвлөрүүлэх нь үйл ажиллагааг үр дүнтэй байлгаж дотоод хяналтыг үр дүнтэй хэрэгжүүлэх арга хэрэгсэл юм. Өөрөөр хэлбэл, ийнхүү төвлөрүүлснээр ажиллах хүчний зардлыг багасгаж үр ашигтай байлгаж, бүсийн хэмжээнд харилцагчийн үйлчилгээг тогтвортой үзүүлэн ажиллах боломжийг бүрдүүлсэн арга хэрэгсэл хэдий ч үйл ажиллагааг бүхэлд төвлөрүүлэх нь үйл ажиллагааг удаашруулах сул талтайг ойлгох нь чухал.

Тиймээс хэрэв банк нь үйл ажиллагаа харилцагчийн жижиг сегментэд чиглүүлэн ажиллаж байвал аливаа үйл ажиллагааг төвлөрүүлснээс төвлөрлийг сааруулсан нь илүү ач холбогдолтой. Нөгөө талаараа хэрэв харилцагчийн талаарх мэдээ мэдээллийг төвлөрсөн сангаас хялбар бөгөөд шуурхай авах боломжтой, мэдээллийн найдвартай байдал хангалттай бол хэдий жижиг бизнесийн сегментэд үйлчилж байгаа ч гэсэн зээлийн үнэлгээ шинжилгээ, баталгаажуулах, шийдвэр гаргах үйл явцыг төвлөрүүлж болно.

Санхүүгийн байгууллагуудын хувьд урт хугацааны зорилгодоо хүрч тогтвортой ажиллахын тулд аль ч загварыг ашигласан харилцагчийг нэн тэргүүнд анхаарч ажиллах ёстой. Харилцагчид эцсийн сонголтыг хийх бөгөөд тохиромжгүй бүтээгдэхүүн үйлчилгээ авсан үйлчлүүлэгч нь энэ туршлагаа маш удаа хугацаанд санаж явдаг.

Иймд санхүүгийн байгууллагууд бизнесийн үйл ажиллагаагаа тэлэх, бүтэц зохион байгуулалтын өөрчлөлт хийх, үйл ажиллагааны үр ашигт байдлыг нэмэгдүүлэхийг зорин ажиллаж байгаа бол дараах хүчин зүйлүүдэд анхаарлаа хандуулах ёстой. Үүнд: бизнес процесс, харилцагчийн сегментчлэл, дотоод нөөц бололцоо ба ажилтнуудын мэргэшсэн байдал, авьяас болон ур чадвар, мэдээллийн системийн чадвар, аливаа эрсдэл үүрэх чадвар, стратеги, гол зорилго, зорилтууд зэрэг болно.

Нөөц бололцоо хангалттай биш үед санхүүгийн байгууллагууд борлуулалтын бүлгийн ажилтнуудыг хамгийн түрүүнд чөлөөлж явуулахад бэлэн байдаг. Ийм шийдвэр гаргахын өмнө урт хугацаанд энэхүү шийдвэр нь бизнесийн үйл ажиллагаанд хэрхэн нөлөөлөх талаар дүн шинжилгээ хийх нь чухал ач холбогдолтой байдаг.

Эцэст нь дүгнэж хэлэхэд, бүтцийн өөрчлөлтийн шат бүрд, санхүүгийн байгууллагууд өөрийн бизнесийн үйл ажиллагааны үр дүнтэй бөгөөд үр ашигтай байдал, ажилтнуудын шат бүр дэх оролцоог сайтар дүгнэж байх хэрэгтэй.

“Та хэрвээ амжилттай яваа бизнесийг харж байгаа бол хэн нэгэн өмнө нь маш зоримог шийдвэр гаргасан гэсэн үг.”

Петер Ф. Дрюкер

Татгалзах нөхцөл

Энэхүү баримт бичиг нь Монгол дахь Бичил болон Жижиг Дунд Бизнесийн санхүүжилт болон холбогдох бусад сэдэвтэй холбоотой сэдвүүдийн хэлэлцүүлэгт хувь нэмэр оруулахад түлхэц болох зорилгоор нийтлэгдсэн. Санал болгож буй эдгээр үзэл бодлууд нь энэхүү баримт бичгийн зохиогч / зохиогчдынх бөгөөд эдгээр нь ЕСБХБ, эсвэл Монгол дахь RSBP-д хандивлагчид болон хувь нийлүүлэгчдийн үзэл бодлыг илэрхийлээгүй болно. Монгол Улс дахь RSBP нь энэхүү баримт бичигт тусгагдсан мэдээллийн үнэн зөв, бүрэн бүтэн байдал эсвэл чанарт баталгаа гаргахгүй болно. Монгол Улс дахь RSBP, түүний хувь нийлүүлэгчид, хандивлагчид энэхүү баримт бичигт хэвлэгдсэн мэдээллийг ашиглахтай холбоотой үүссэн аливаа хохиролд хариуцлага хүлээхгүй.