Уламжлалт зээлээс гадна санхүүгийн түрээс (лизинг) нь бичил, жижиг, дунд бизнес (БЖДБ)-ийг санхүүжүүлэх стратегийн хэрэгсэлд зүй ёсоор тооцогдох нь зүйтэй. Санхүүгийн түрээс нь дэлхийн даяар олон оронд бүх төрлийн тоног төхөөрөмж худалдан авах санхүүжилтэд түгээмэл хэрэглэгддэг боловч хөгжиж буй зах зээлд ерөнхийдөө БЖДБ-ээс илүүтэй том компаниудад илүү хүртээмжтэй байдаг. Энэхүү нийтлэлд санхүүгийн түрээсээр дамжуулан БЖДБ-ийн санхүүжилтийн өсөн нэмэгдэж буй хүртээмжийг сайжруулах бодлого, журмыг хэрэгжүүлэхэд түрээсийн компаниуд болон бусад хөрөнгө оруулагчдын дагаж мөрдвөл зохих зарим стратеги, зөвлөмжийг тусгасан болно.

Тодорхойлолт

Түрээсийн гэрээ гэдэг нь нэг аж ахуйн нэгж буюу түрээслүүлэгч тодорхой хөрөнгийг түрээслэгчид түрээслэх хэлцлийг хэлнэ. Тухайн улс болон тухайн улсын тодорхой хууль тогтоомжоос хамааран түрээсийн гэрээнд түрээсийн хөрөнгийг нийлүүлэгч буюу гуравдагч этгээд багтаж болно. Иргэний хууль, түрээсийн хууль, банкны зохицуулалт зэргийг багтаасан хууль эрх зүйн хүрээнээс хамааран түрээсийн тодорхойлолт улс орон бүрт ерөнхийдөө өөр өөр байдгийг анхаарч үзээрэй.

Мөн түрээсийн үйлчилгээг борлуулах арга нь санхүүгийн системийн хөгжлийн түвшин, боломжит түрээслэгчдийн талаарх мэдээллийн хүртээмж (зээлийн товчоогоор дамжуулан), далд эдийн засгийн үүрэг оролцоо зэргээс хамаарч улс орнуудад харилцан адилгүй байдаг бөгөөд нэг улсын хэмжээнд ч гэсэн түрээсийн хөрөнгийн төрлөөс хамааран өөр өөр байж болно (тухайлбал , нисэх онгоц түрээсээр авах нь авто баазын тээврийн хэрэгслүүд түрээсээр авах аргаас ялгаатай байх ёстой).

Энэхүү нийтлэлийн зорилгын үүднээс бид БЖДБ-д тохирсон хөрөнгө (нисэх онгоц нь ихэвчлэн ийм хөрөнгөд орохгүй) болон энэ сегментэд хамаарах түрээсийг бүх талаар зохицуулах нийтлэг арга замуудад гол анхаарлаа хандуулах болно.

Макро эдийн засгийн үүднээс авч үзвэл санхүүгийн түрээс нь жижиг бизнесүүдийн хувьд банкны санхүүжилт авах боломж хязгаарлагдмал эсвэл боломжгүй орон зайг нь нөхөх нэмэлт санхүүжилтийн чухал эх үүсвэр бөгөөд ажлын байр нэмэгдүүлэхэд хүчтэй түлхэц үзүүлэх боломжтой.

Санхүүгийн байгууллагуудын хувьд аюулгүй байдал нь өмчлөх эрхээр харьцангуй сайн хангагдсан байдаг тул санхүүгийн түрээс нь тэдэнд эрсдэлтэй мэт боловч ашгийн маржин илүү өндөр байх боломжтой зах зээлийн сегментэд нэвтрэх боломж өгдөг.

БЖДБ-т олгох санхүүгийн түрээсийн онцлог

Бичил, жижиг, дунд бизнес эрхлэгч үйлчлүүлэгчдийн ерөнхий шинж чанарыг товч хураангуйлвал :

- Банкны санхүүжилт авах боломж хязгаарлагдмал.

- Татварын оновчтой байдлыг түрэмгийлэх стратеги (Татварын орлогыг багасгах замаар татвараас зайлсхийх).

- Орлого бий болгодог үндсэн хэдэн хөрөнгөөс хамааралтай.

- Түрээсийн компаниудад бичиг баримт цуглуулж өгөх, түрээсийн хүсэлт гаргахад дэмжлэг үзүүлж ажилладаг арын алба хэт цомхон.

Дээр дурдсан шинж чанаруудаас шалтгаалан БЖДБ эрхлэгчид түрээсийн яг таг тодохойлолтыг төдийлөн ойшоодоггүй бөгөөд ихэвчлэн зээл болон түрээсийн ялгаанд анхаарал бага хандуулж, татварын хөнгөлөлтийн үр шимийг бага хүртдэг. Тэдний голчлон чухалчилдаг зүйл нь амар хялбараар “боломжийн” үнэтэй, бүтээмж өндөр шинэ хөрөнгө олж авах байдаг .

Иймд БЖДБ-д тохирсон түрээсийн үйлчилгээ нь:

- энгийн бөгөөд авахад хялбар байх, эсвэл ядахдаа уламжлалт зээлийн хүсэлт гаргахаас илүү төвөггүй байх

- БЖДБ-ийн бодит ашиг орлого болон орлого бий болгох боломжийг (ирээдүйд олох орлогыг оруулан) харгалзан үздэг байх

- шинэ бүтээмж өндөр хөрөнгийг (эсвэл ашиглаж байсан хөрөнгийг) бизнес эрхлэгчдэд аль болох хурдан, үр дүнтэй санал болгох хэрэгсэл байх ёстой.

Зарим БЖДБ-үүдийн хувьд зээлийн цэвэр эрсдэлд суурилсан санхүүгийн бүтээгдэхүүн үйлчилгээ авах зарим боломж хэдийнээ байдгийг мартаж болохгүй: эдгээрт бизнесийн эзэд буюу бизнес эрхлэгчдэд эсвэл тухайн бизнест зориулан олгодог ердийн зээлүүд орно. Ийм учраас түрээсийн бүтээгдэхүүн нь илүү тогтвортой зах зээлийн орон зай бий болгох үүднээс зээлийн эрсдэлээс илүүтэй хөрөнгийн эрсдэл болон нийлүүлэгчийн эрсдэлд илүү анхаарал хандуулах ёстой.

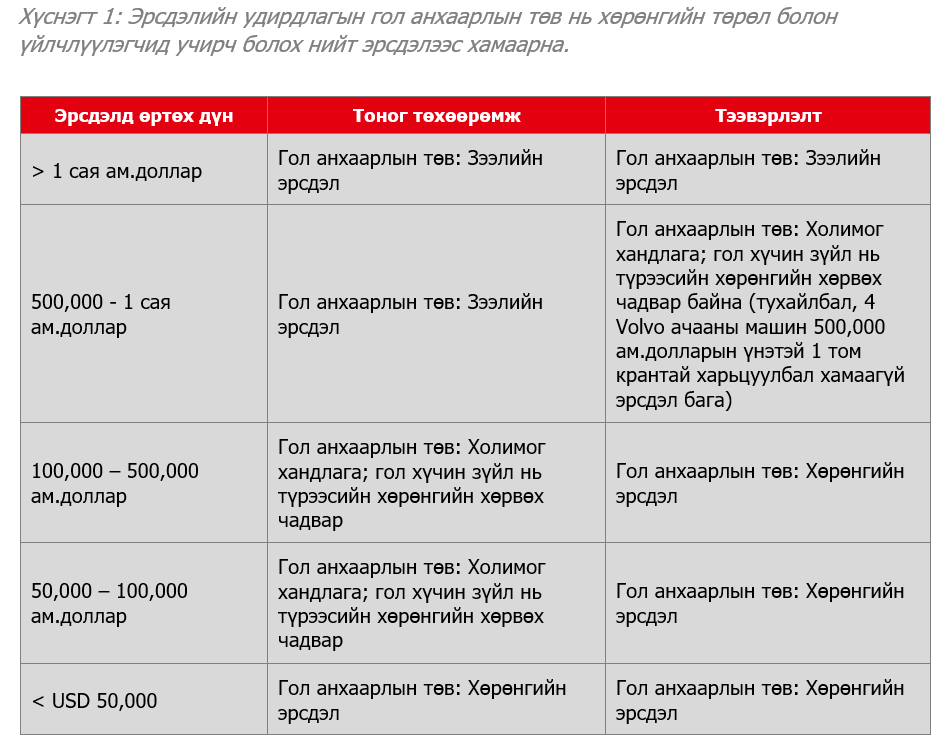

Доорхи хүснэгтэд харуулсанчлан эрсдэлийн удирдлагын ерөнхий хандлага нь хөрөнгийн хөрвөх чадвар болон үйлчлүүлэгчийн эрсдэлд өртөх дүнгээс голчлон хамаардаг.

Хөрөнгийн эрсдэлд гол анхаарал хандуулдаг түрээсийн хэлцлүүдэд зээлийн эрсдэлийн ач холбогдол бага байдаг тул түрээсийн компаниуд үйлчлүүлэгчийн зээлийн шинжилгээг хамгийн хялбар түвшинд хийх боломжтой. Зээлийн шинжилгээ нь урт, нарийн төвөгтэй байх тусам түрээсийн үйлчилгээний өрсөлдөх чадвар буурахыг санаарай.

Small-Ticket буюу бага дүнтэй түрээс

Ерөнхийдөө 100,000 ам.доллараас бага дүнтэй түрээсийн үйлчилгээг “small-ticket” буюу бага дүнтэй түрээс гэж үзэж болно. Үүнд ихэвчлэн тээврийн хэрэгсэл, барилгын тоног төхөөрөмж, эмнэлгийн тоног төхөөрөмж, оффисын тоног төхөөрөмж багтдаг.

Аль болох үр ашиг өндөртэй байхын тулд дараах зарчмуудыг баримтлах нь чухал. Үүнд:

- Хөрөнгийн эрсдэлд суурилсан шинжилгээ хийх.

- Үнээ хурдан тогтож, хүсэлтийг шуурхай батлахын тулд дотоод үнэлгээний оноо, сегментчлэлийн аргуудыг хөгжүүлэх (аль болох нэг өдөрт багтаан батлах)

- Санхүүжилтийг ямагт тодорхой хөрөнгө худалдаж авахтай уях. Ямар нэгэн хөрөнгөгүйгээр үйлчлүүлэгчид санхүүжилтийн үнийн санал (хүүгийн тооцоолол бүхий) өгч болохгүй. Ирээдүйн үйлчлүүлэгчдээ эхлээд бүтээгдэхүүнээ сонгох (болж өгвөл нийлүүлэгч түншээс) шаардлага тавьж, дараа нь тухай сонгосон хөрөнгийн сар бүрийн төлбөрийг онцолсон үнийн санал тавих.

- Банкууд өөрийн боломжит үйлчлүүлэгчийн баазыг өргөжүүлэх боломжтой. Том компаниуд бичил болон жижиг зээл авдаггүй учраас БЖДБ-д зээл олгох чиглэлээр мэргэшсэн банкууд тэдэнтэй хамтран ажилладаггүй. Харин тэдгээр том компаниуд бага өртөгтэй хөрөнгийг ихэвчлэн түрээсээр авах сонирхолтой байдаг. Тиймээс small-ticket түрээсийн үйлчилгээ нь борлуулалтын шинэ суваг нээж, том компаниудаас олох нэмэлт орлого (шимтгэл, хадгаламжаар) бий болгох боломжтой.

- Хэлцлийн зардлыг үр ашигтай бууруулж, бүтээгдэхүүний ашиг орлогыг нэмэгдүүлэхийн тулд тасралтгүй ажиллах шаардлагатай.

Хэлцэл нэг бүрийн зардал харьцангуй бага байдаг тул ганц нэг алдаанаас үүдэн гарах бодит эрсдэл хамаагүй бага байдаг. Тиймээс эрсдэлийн загваруудыг боловсруулахдаа төрөлжсөн багцтай байх шаардлагатайг санах нь чухал. Түүнчлэн хэлцэл бүрийн нийт ашигт оруулах хувь нэмэр харьцангуй бага байдаг тул ашигтай ажиллахын нэг гол үндэс нь үйл ажиллагааны үр ашигтай байдалд чиглэсэн дүрэм журам, бодлого боловсруулах явдал юм. Энэ ажил маркетинг хийхээс эхэлж, баримт бичиг шаардах, боловсруулах хугацаа, батлах үйл явцаар үргэлжилнэ.

БЖДБ-д зориулсан түрээсийн үйлчилгээний борлуулалт, маркетинг

Хэрэв та банк бол:

- Танай одоо байгаа зээлийн бизнес түрээсийн үйлчилгээнд ямар нөлөө үзүүлэхийг ойлгож мэдэх. Хэрэв танай байгууллага санхүүгийн байгууллага бөгөөд хурдтай өсөлт бий болгохыг зорьж буй БЖДБ-д зориулсан зээлийн бизнес эрхэлдэг бол зээлийн мэргэжилтнүүдийг тэдний хувьд төдийлөн танил биш шинэ бүтээгдэхүүн үйлчилгээ сурталчлах ажилд идэвхжүүлэх нь амаргүй байх болно. Сонгодог зээлийн бүтээгдэхүүн нь менежер, зээлийн мэргэжилтнүүдэд шимтгэл, урамшуулал олгодог.

- Танай байгууллагын зээл олгох журам, үйл явц аль хэдийн маш сайн боловсронгуй болсон гэдгийг санаарай. Иймд шинэ түрээсийн үйлчилгээний журмыг шинээр сурч, дасал болгоход нэлээд хугацаа шаардагдана. Шинэ дотоод журмыг шаардлагатай бол ахин боловсруулж, туршиж, хянаж сайжруулахаас өөр аргагүй болно. Хэрэв зээлийн бүтээгдэхүүний борлуулалт, маркетингтай хослуулбал түрээсийн үйл ажиллагаа нь зээлийн үйл ажиллагаа шиг сайн жигдрэхэд цаг хугацаа шаардагдана.

- Ихэнх тохиолдолд боломжит үйлчлүүлэгч ердийн зээл болон түрээсийн гэрээний алинд нь ч хүсэлт гаргах боломжтой. Танай зээлийн мэргэжилтнүүд алийг нь санал болгох бол? Тэдний маш сайн мэддэг бүтээгдэхүүн үү, эсвэл тэдний дасаагүй, гуравдагч этгээд (нийлүүлэгч гэх мэт) шаардлагатай бүтээгдэхүүн үү? Туршлагаас харахад зээлийн мэргэжилтнүүд ихэнх тохиолдолд үйлчлүүлэгчид сонгодог зээлийн бүтээгдэхүүн санал болгодог байна.

- Дараах асуултыг өөрөөсөө асууна уу: Үйлчлүүлэгч үнэхээр түрээсийн үйлчилгээ хайж байна уу? Эсвэл түүнд зүгээр л “санхүүжилт” хэрэгтэй байна уу?

БЖДБ-ийн сегментэд: Хөндлөн борлуулалт хийх нь маш хэцүү. Зээлийн бизнес түрээсийн үйлчилгээгээр өргөжих нь зүй ёсны мэт боловч санхүүгийн түрээсийг ЖДБ-ийн зээлтэй нэг сувгаар дамжуулан зах зээлд нийлүүлэхэд түүнийг үр ашиггүй болгодог маш олон ялгаатай хүчин зүйлс байдаг.

Хэрэв та түрээсийн компани бол:

Түрээсийн компанийн талаас үнэ цэнийн саналыг харвал түүний санхүүгийн түрээс санал болгодог банкуудтай харьцуулахад эзлэх байр суурь анхаарч үзвэл зохих хамгийн чухал асуудал юм. Банкуудыг зах зээлээс хамааран шууд эсвэл хоёрдагч өрсөлдөгч гэж үзэж болно. Энэ асуудал чухлаар тавигдах шалтгаан нь банкуудад эх үүсвэрийн өртөг, үйлчлүүлэгчтэй харилцах харилцааны хувьд ихэвчлэн давуу тал байдагтай холбоотой.

Иймд түрээсийн компаниудад бүтээгдэхүүн үйлчилгээгээ хөгжүүлж, сурталчлахдаа дараах зөвлөмжүүдээс өөрт тохирох нөхцөлд дагаж мөрдөхийг зөвлөж байна. Үүнд:

- Түрээсийн барьцаа нь ихэнхдээ баталгаа сайтай байдаг тул зээлийн эрсдэлд илүү түрэмгий хандлага баримтлах.

- Тодорхой хөрөнгө/салбараар мэргэших: дахин борлуулалтын зах зээл болон салбарын орлогын динамикийг (улирлын шинж чанарыг оруулаад) илүү сайн ойлгох.

- “Өндөр эрсдэлтэй” үйлчлүүлэгчдэд илүү өрсөлдөхүйц санхүүжилт санал болгох болон/эсвэл санхүүжилт олгохдоо эрсдэл, ашгаа хуваахын тулд нийлүүлэгчидтэй түншлэл тогтоох.

Түрээсийн компаниуд: Хэрэв та зүгээр л түрээсийн үйлчилгээний нэр, багцыг өөрчилсөн зээлийн бүтээгдэхүүн борлуулж байгаа бол санхүүжилтийн өртөг сайн байх хэрэгтэй, үгүй бол таны ашгийн маржин огтоос сайн байж чадахгүй! Хамгийн гол нь хэрэв та банкны санхүүжилтийн өртөггүйгээр “банкны үйл ажиллагааны журам”-ыг ашиглаж байгаа бол урт хугацаандаа ашиг олох, ашигтай ажиллах маш хэцүү.

Маркетинг

Түрээсийн үйлчилгээний масс маркетинг хийх нь ерөнхийдөө мөнгө үрсэн хэрэг болно. Хэрэв боломжит үйлчлүүлэгч ямар нэгэн хөрөнгө худалдаж авахаар төлөвлөөгүй бол түүнд түрээсийн шаардлага байхгүй. Борлуулалтын хамгийн үр дүнтэй суваг нь голдуу нийлүүлэгчид байдаг.

Нийлүүлэгч түншүүд бол жинхэнэ “үйлчлүүлэгчид”, түрээслэгчид бол “хэрэглэгчид” юм!

Үнэ цэнийн саналын тухайд нийлүүлэгчид гол төлөв түрээсийн шийдвэр хурдан батлагдах, зөвшөөрсөн шийдвэр гаргалтын хувь өндөр байхыг хүсдэг. Тэд үнийн талаар төдийлөн ойшоодоггүй! Өмнө нь дурдсанчлан, банкууд санхүүжилтийн өртгийн хувьд давуу талтай байдаг тул ихэнх бие даасан түрээсийн компаниуд үнийн шууд харьцуулалт хийх, банкуудтай өрсөлдөхөөс зайлсхийхийг илүүд үздэг. Тиймээс боломжит түрээслэгч нарт хүүгээ зүгээр л зарахын оронд нийлүүлэгчдийн хувьд хамгийн үнэ цэнэтэй төдийгүй чухал байдаг үнийн бус онцлог чанаруудад анхаарлаа хандуулах нь зүйтэй.4

Small-ticket түрээсийн талаар санаж байх ёстой бас нэг чухал зүйл нь:

- Түрээслэгчдийн хувьд түрээсийн хөрөнгийн өртөг бага байх тусам өндөр хүүнд мэдрэмтгий биш байх бөгөөд түргэн шуурхай үйлчилгээнд “төлбөр төлөх”-өөс татгалзахгүй болдог!

Хамгийн үр дүнтэй маркетингийн хэрэгсэл – нийлүүлэгчээс санал болгох!

Түрээсийн хэлцлийн эрсдэлийн бүрэлдэхүүн хэсэг

Санхүүгийн түрээс нь дараах гурван төрлийн эрсдэлтэй:

- Зээлийн эрсдэл

- Хөрөнгийн эрсдэл

- Нийлүүлэгчийн эрсдэл

Зээлийн эрсдэл

Дээр дурдсанчлан түрээсийн үйлчилгээ нь уламжлалт зээлтэй харьцуулахад нарийн төвөгтэй байдаг тул түрээсийн компаниуд болон мэргэжилтнүүд зээлийн эрсдэлийн тал дээр илүү уян хатан байх хэрэгтэй. Харин хөрөнгө, нийлүүлэгчтэй холбогдох эрсдэлийн талаар маш сайн ойлголттой байх нь чухал юм.

Ерөнхий хандлага нь эрсдэлтэй дүн (үйлчлүүлэгчийн эрсдэлд өртөх дүн) болон хөрөнгийн хөрвөх чадвараас хамаарна. Зарчмын хувьд түрээсийн гэрээний зээлийн эрсдэл нь зээлийнхээс бага байдаг. Хэлцлийн эрсдэлийг улам бууруулахын тулд, ялангуяа үйлчлүүлэгчийн үнэлгээ нь хамгийн дээд түвшинд хүрээгүй бол хөрөнгийн эрсдэлд түлхүү анхаарал хандуулах нь зүйтэй. Хөрөнгийн эрсдэлээс хамгаалагдах чадварыг нэмэгдүүлэхэд түрээсийн компаниудын ашигладаг эрсдэлийн удирдлагын үндсэн хэрэгслүүдийн нэг нь урьдчилгаа төлбөр юм. Зарчмын хувьд зээлийн эрсдэл өндөр байх тусам урьдчилгаа төлбөрийн хэмжээ их байх ёстой.

Эрсдэлээс хамгаалагдах түвшинд урьдчилгаа төлбөрийн (төлбөрийн хэмжээ өөр өөр байх үед) нөлөөлөх байдал:

Дээрх графикаас түрээсийн урьдчилгаа төлбөрийн хэмжээ нь хоёр өөр байх үеийн хоёр муруйг харьцуулж харж болно. Бидний харж байгаачлан урьдчилгаа төлбөр их байхад эрсдэл мэдэгдэхүйц буурдаг.

20%-ийн урьдчилгаа төлбөртэй түрээсийн эхний өдөр эрсдэлээс хамгаалагдах хувь (хөрөнгийн үнэлгээ/түрээсийн зээл өр) ойролцоогоор 112% байдаг бол 40%-ийн урьдчилгаа төлбөртэй хэлцлийн хувьд 150% байна. Эрсдэлээс хамгаалагдах хувь түрээсийн хугацааны туршид нэмэгдэж, түрээслүүлэгчдэд улам илүү таатай нөхцлийг бүрдүүлж байдаг.

БЖДБ-д зориулсан үнэлгээний онооны болон сегментчилэлийн загварууд

Шинэ хөгжиж буй зах зээлд үнэлгээний онооны цогц загвар ашиглахад хүндрэл учруулдаг хэд хэдэн шалтгаан байдаг бөгөөд үүнд:

- БЖДБ эрхлэгч хуулийн аж ахуйн нэгжүүд нээгдэж, хаагдах нь хурдан байх талтай тул ихэнхдээ тэдгээрт урт хугацааны санхүүгийн бүртгэл мэдээлэл хомс байдаг.

- БЖДБ-ийн де-юре (хууль ёсны) эзэмшигч нь де-факто (бодит байдал дээрх) эзэмшигчээс ихэвчлэн өөр байдаг.

- Зээлийн товчоо нь голдуу зөвхөн хувь хүмүүсийн зээлийн түүхийг хадгалж байдаг. Хуулийн этгээдийн талаарх мэдээлэл цуглуулдаг байлаа ч тэдний зээлийн түүхийн мэдээлэл нь дээр дурдсан шалтгаануудын улмаас БЖДБ-ийн шинжилгээнд төдийлөн хэрэг болж чаддаггүй.

- Татварын оновчтой байдлыг түрэмгийлэх стратеги болон бусад шалтгааны улмаас албан ёсны санхүүгийн бүртгэл тайланд ихэнхдээ тодорхой БЖДБ-ийн эдийн засгийн бодит байдал тусгагддаггүй.

- Тухайн бизнесийн нэг хэсэг болох үл хөдлөх хөрөнгө болон бусад үндсэн хөрөнгийг голдуу бусад холбогдох талууд эсвэл хувь хүмүүс эзэмшдэг. Хуулийн этгээд нь хууль ёсны өмчлөгч байж болох ч тухайн хөрөнгийг бодит байдалд захиран зарцуулах эрх бүхий хариуцагчийг ямарваа нэг албан ёсны баримт бичигт тодорхой зааж өгөөгүй байдаг.

Шинээр үүсч бий болж буй зах зээлд БЖДБ-ийн дээр дурдсан шинж чанаруудад нийцэж ажиллахын тулд түрээсийн компаниуд БЖДБ эрхлэгч үйлчлүүлэгчдийнхээ зээлжих зэрэглэлийг тодорхойлох бусад хэмжигдэхүүнийг олон янзын хувьсагч ашиглан боловсруулах шаардлагатай болдог. Хурдан шийдвэр гаргалт нь дотоод аудит болон удирдлагаар баталгаажиж байхын тулд эдгээр хувьсагч нь хэмжихэд хялбар хийгээд баримтжуулахад харьцангуй дөхөм байх хэрэгтэй. Баримтжуулах хамгийн хялбар хувьсагч бол хуулийн дагуу бүртгүүлэх эсвэл зөвшөөрөл авах шаардлагатай хөрөнгийн өмчлөх эрх юм. Үүнд автомашин, ачааны машин, барилгын тоног төхөөрөмж болон бусад ижил төстэй тоног төхөөрөмжүүд багтана.

Баримтжуулах боломжтой хоёр дахь хувьсагч (албан болон албан бус) нь компанийн орлогын үзүүлэлт юм. Ерөнхийдөө орлогыг байнга дутуу тайлагнадаг байсан ч тайланд мэдэгдсэн тоо мэдээ, үзүүлэлтэд тодорхой таамаглал, өөрчлөлт гарч болно. Дээр нь ихэнх бизнес эрхлэгчид орлогын гүйцэт дүр зургийг харж болохуйц удирдлагын данс хөтөлдөг.

Зарим улс оронд үнэлгээнд ашиглаж болох гурав дахь хувьсагч бол хувь хүн болон БЖДБ-ийн зээлийн түүх болон эрхзүйн лавлагаа юм.

Эдгээр гурван хувьсагчаас эхлэн дотоод үнэлгээний онооны загвар болон сегментчилэлийн матрицыг зохиож болно.

Загварууд

Загварыг хэрхэн боловсруулахыг үлгэрлэн харуулахын тулд бид дараах хэдэн жишээнээс эхэлж болох юм.

Үйлчлүүлэгч A: боломжит үйлчлүүлэгч A нь 125,000 ам.долларын Volvo ачааны машин түрээсээр авах хүсэлт гаргасан. Урьдчилгаа 20% төлсний дараа жилийн 20%-ийн хүүтэй түрээст 3 жилийн хугацаанд сар бүр ойролцоогоор 3700-3800 ам.доллар төлнө.

Үйлчлүүлэгч A нь угаасаа ижил төстэй 10 Volvo ачааны машинтай бөгөөд сарын 40,000 ам.долларын эргэлттэй. Үйлчлүүлэгч А нь ЖДБ-ийн зээл авч байсан хэд хэдэн түүхтэй, зээлийн товчоонд ямар нэгэн асуудал бүртгэгдээгүй бөгөөд хуулийн байгууллагын мэдээллийн санг шалгаж үзэхэд ямар нэгэн банк эсвэл түрээсийн компани үйлчлүүлэгч А-г төлбөр төлөөгүй гэж шүүхээр зарга үүсгэж байгаагүй.

Үйлчлүүлэгч А нь '5' оноо буюу зээлийн чадварын өндөр үнэлгээ авна.

Үйлчлүүлэгч Б: боломжит үйлчлүүлэгч Б нь 125,000 ам.долларын Volvo ачааны машин түрээсээр авах хүсэлт гаргасан. Урьдчилгаа 20% төлсний дараа жилийн 20%-ийн хүүтэй түрээст 3 жилийн хугацаанд сар бүр ойролцоогоор 3700-3800 ам.доллар төлнө.

Үйлчлүүлэгч Б нь ОХУ-д үйлдвэрлэсэн 20000 ам.долларын зах зээлийн үнэлгээ бүхий нэг түгээлтийн ачааны машинтай, сарын эргэлт 3000 ам.доллар. Үйлчлүүлэгч Б нь ЖДБ-ийн зээл авч байсан олон удаагийн туршлагатай, зээлийн товчоонд ямар нэгэн асуудал бүртгэгдээгүй, хуулийн байгууллагын мэдээллийн санг шалгаж үзэхэд аливаа банк болон түрээсийн компани үйлчлүүлэгч Б-г төлбөрөө төлөөгүй гэж шүүхэд нэхэмжлэл гаргаж байгаагүй.

Бид үүнийг “1” эсвэл “2” оноогоор үнэлэх буюу үйлчлүүлэгч Б нь зээлийн чадварын бага үнэлгээ авна. Зээлийн түүхээс шалтгаалан "2" болгон сайжруулах боломжтой.

Үйлчлүүлэгч В: боломжит үйлчлүүлэгч В нь 125,000 ам.долларын Volvo ачааны машин түрээсээр авах хүсэлт гаргасан. Урьдчилгаа 20% төлсний дараа жилийн 20%-ийн хүүтэй 3 жилийн хугацаанд сар бүр ойролцоогоор 3700-3800 ам.доллар төлнө.

Үйлчлүүлэгч В нь ОХУ-д үйлдвэрлэсэн 20000 ам.долларын зах зээлийн үнэлгээ бүхий нэг түгээлтийн ачааны машинтай, сард 2000 ам.долларын эргэлттэй. Үйлчлүүлэгч В банкнаас олон удаа зээл авч байсан түүхтэй. Бусад банктай холбоотой асуудал гарч, үйлчлүүлэгч В төлбөрөө төлөөгүйн улмаас шүүхэд дуудагдаж байсан.

Бид түүнд '0' оноо өгөх буюу үйлчлүүлэгч В зээлийн чадварын хувьд хангалтгүй гэсэн дотоод үнэлгээний оноо авна.

Үнэлгээ тус бүрийн нөхцөл

Үйлчлүүлэгч А-гийн хувьд хүссэн хэлцлийг санхүүжүүлэхэд зөвхөн компанийн орлогыг нотлох баримт, арван ачааны машины эзэмших гэрчилгээ/бүртгэлийн баримт бичиг болон хуулийн байгууллагын мэдээллийн санг шалгасан байхад болно. Ингээд л болоо, өөр зүйл хэрэггүй!

Санал болгож буй хэлцлийн үнэлгээ тааруу харагдаж байгаа хэдий ч үйлчлүүлэгч Б нь түрээсийн компанийн санхүүжүүлэхийг хүсдэг үйлчлүүлэгч юм. Тиймээс эрсдэлийг бууруулахын тулд үйлчлүүлэгч нэлээд их хэмжээний урьдчилгаа төлбөр төлөх шаардлагатай болж магадгүй. Тухайлбал, сард төлөх төлбөрийг 2300 орчим ам.долларт хүргэхийн тулд 50 хувийн урьдчилгаа төлбөр шаардаж болно. Эсвэл түүнийг арай хямд үнэтэй ачааны машин худалдаж авахыг ятгаж болно.

Үйлчлүүлэгч В-ийн зээлийн түүхээс шалтгаалан түүнд санхүүжилт олгохоос татгалзана. Хэрэв үйлчлүүлэгч В сайн зээлийн чадварын үнэлгээтэй батлан даагч олвол 40-50 хувийн урьдчилгаа төлбөртэй хямд өртөгтэй Оросын ачааны машин авах боломжтой.

Загварыг боловсруулах

Дээрх жишээнүүд нь боломжит үнэлгээ болон сегментчилэлийн загварын туйлуудыг харуулж байна. Иймд бие даасан түрээсийн компаниуд болон мэргэжилтнүүд 1-ээс 5-ын хооронд оноо өгөхөд ямар хувьсагч эсвэл үзүүлэлт шаардлагатай болохыг шийдэхийн тулд хувьсагчдын хэмжих үзүүлэлтүүдийг тодорхойлох шаардлагатай болно (тухайлбал > 10 ижил төрлийн ачааны машин “маш сайн”, > 5 боловч <10 нь “сайн”, үүнтэй адилаар хэрэв сарын орлого нь сарын түрээсийн төлбөрөөс 10 дахин их байвал “маш сайн”). Зээлийн чадварын онооны шалгууруудыг тодорхойлсны дараа компани мөн адил аргаар зээлжих зэрэглэлийн түвшин тус бүрээр урьдчилгаа төлбөрийн хэмжээ, хүү, түрээсийн нөхцлийг тодорхойлно.

Хөрөнгийн эрсдэл

Хөрөнгийн эрсдэлд нөлөөлдөг хамгийн гол хүчин зүйл нь хөрвөх чадвар юм.

Хөрвөх чадварын гол харьцуулалтууд:

- Бага үнэлгээтэй хөрөнгө нь ерөнхийдөө өндөр үнэлгээтэй хөрөнгөөс (ижил төрлийн хөрөнгөний хувьд) илүү хөрвөх чадвартай.

- Шинэ хөрөнгө нь хуучин хөрөнгөөс илүү үнэтэй байсан ч хөрвөх чадвар илүү.

- Тээврийн хэрэгсэл нь ихэнхдээ тоног төхөөрөмжөөс илүү хөрвөх чадвартай.

Түрээсийн компаниуд зах зээлийн үнэ, үлдэх хөрөнгийн үнэ цэнийн цаг хугацааны явц дахь динамикийг ойлгож байх нь чухал. Өрсөлдөх чадвартай байхын тулд илүү түрэмгий зээлийн эрсдэлийн бодлого шаардлагатай юу гэдэг нэн чухал асуудал. Түрээсийн хөрөнгийн зах зээлийн үнэ болон түрээсийн гэрээний төлөгдөөгүй үндсэн төлбөрийн харьцааг үнэн зөв үнэлэхийн тулд дотоод үлдэх үнэ цэнийн муруйг боловсруулах хэрэгтэй.

Өрсөлдөх давуу тал олж авахын тулд ашгийн маржинийг өсгөж, түншлэлийн үнэ цэнийг нэмэгдүүлээрэй. Хөрөнгийн талаар мэдлэгтэй байх нь түрээсийн компанид нэмэлт зээлийн эрсдэл даах , эрсдэлтэй үйлчлүүлэгчдэд санхүүжүүлт олгох, эрсдэлд тохируулсан илүү өндөр ашиг олох боломж олгодог.

Нийлүүлэгчийн эрсдэл

Банкууд болон санхүүгийн түрээсийн салбарт шинээр хөл тавьж буй оролцогчид үйлчлүүлэгчдийн зээлийн эрсдэлд хэт их анхаарал хандуулдаг боловч түрээсийн хөрөнгийн нийлүүлэгчтэй холбогдох эрсдэлд ач холбогдол өгөлгүй орхигдуулдаг. Энэхүү "далд" эрсдэл нь үйлчлүүлэгчийн зээлийн эрсдэлээс (нэг хэлцэлд үндэслэсэн) хамаагүй их байх боломжтой гэдгийг санах нь чухал. Эцсийн бүлэгт нийлүүлэгч нь тухайн хэлцлээс бэлэн мөнгө авдаг!

Нийлүүлэгчтэй холбогдон гарах зээлийн болон гүйцэтгэл/ханган нийлүүлэлтийн эрсдэлүүдийн онцлог талуудаас дурдвал:

- Нийлүүлэгч таны авахаар төлөвлөж буй хөрөнгийн өмчлөгч мөн үү?

- Тэд татварын өр төлбөр болон бусад өртэй юу?

- НӨАТ-ын тухайд тэдний нөхцөл байдал ямар байна вэ?

Түрээсийн компанийн хувьд байж болох хамгийн муу хувилбар нь нийлүүлэгчээс тоног төхөөрөмж худалдан авахаар тохиролцсон ч худалдан авалт хийгдэх үед нийлүүлэгчид тухайн тоног төхөөрөмж байхгүй, харин гуравдагч этгээдээс худалдаж авахаар төлөвлөж буй явдал болно. Хэрэв түрээсийн компани нийлүүлэгчид мөнгө шилжүүлж, нийлүүлэгч дансыг нь битүүмжлэхэд хүрсэн татварын өртэй байвал түрээсийн компани нэхэмжлэл гаргасан ч тухайн нэхэмжлэл баталгаагүй бөгөөд түүний худалдаж авахаар төлөвлөж байсан эд хөрөнгө жинхэнэ өмчлөгчийнх хэвээр үлдэнэ.

Эдгээр эрсдэлийг бууруулах, удирдахын тулд санхүүгийн байгууллагууд болон түрээсийн компаниудын хэрэгжүүлбэл зохилтой арга хэмжээнүүд:

- Зөвхөн албан ёсны эрх бүхий худалдааны агентуудтай хамтран ажиллах (хэрэв боломжтой бол);

- Газар дээр нь очиж танилцах, нийлүүлэгчийн зээлийн шижилгээ хийх, ялангуяа татварын өр төлбөрийг шалгах зэрэг зохих урьдчилсан иж бүрэн магадлан шинжилгээ (due diligence) хийх;

- Хөрөнгийн өмчлөх эрхийг баталгаажуулж, тээвэрлэлт, хүргэлтийн нөхцлийг ойлгож мэдэх;

- Хүлээн зөвшөөрөх боломжгүй эрсдэл байна гэж үзвэл түрээсийн компани төлбөр хийгдэхээс өмнө түрээсийн хөрөнгийн эзэмших эрхийг шилжүүлэхийг шаардаж болно, үүнд түрээсийн компани эсвэл түрээслэгч харилцагч тухайн хөрөнгийг биетээр эзэмших/өөртөө авах багтана.

Түрээсийн Гэрээний Удирдлага

БЖДБ-т чиглэсэн түрээсийн компанийг хөгжүүлэх талаар яригдахад тавигдах нэг чухал асуудал нь программ хангамж болон мэдээлэл, удирдлагын технологид оруулах боломжит хөрөнгө оруулалт юм.

Үндсэндээ, программ хангамжийн дараах хоёр чухал бүрэлдэхүүн хэсэгт анхаарал хандуулах ёстой.

Бүртгэл тооцоо

Ерөнхийдөө улс орон бүхэнд түрээсийн үйл ажиллагааны бүртгэл тооцоог удирдахад тохирох тооцооны программ байдаг. Программын цогц байдал, стандартад тийм ч өндөр шаардлага тавигддаггүй. Тиймээс энэ асуудал түрээсийн бизнесийг хөгжүүлэхэд ноцтой саад учруулдаггүй.

«Дундын алба»/Гэрээний Удирдлага

Түрээсийн компаниудад нягтлан бодох бүртгэлийн программ хангамжаас гадна түрээсийн гэрээгээ удирдах программ хангамж ерөнхийдөө хэрэг болдог. Дотоод нягтлан бодох бүртгэлийн программтай хялбар нэгтгэх боломжтой үндэсний шийдэл байдаг уу? гэсэн эхний асуулт тавигдана. Шинэ оролцогчдын хувьд энэ асуудал ихэвчлэн хамгийн хүнд асуудал байдаг.

Бизнесийн үйл ажиллагааг дэмждэг аливаа программ хангамж нь тухайн компанийн үйл ажиллагаа, үйл явц, дүрэм журамд тохирсон байх ёстой гэдгийг санаж байх хэрэгтэй. Бэлэн программ, ялангуяа гадаадад боловсруулсан программ хангамжийг, суурь ажиллах зарчмыг нь ойлгохгүйгээр худалдаж авахгүй байхыг зөвлөдөг. Нягтлан бодох бүртгэлийн программ хангамжтай хялбар нэгтгэх дотоод шийдэл байхгүй бол Excel-ийг ашиглан (хэрэв та VBA хөгжүүлэгч олж чадвал) 500-1000 хүртэлх хэлцлийг удирдах боломжтой гэдгийг санаарай. Хэлцлийн тоо үүнээс давсан тохиолдолд программ үр дүнтэй ажиллахаа больж магадгүй. Ямар шийдэл сонгохоос үл хамааран мэдээлэл технологийн шийдэл нь уян хатан байх ёстой бөгөөд та өөрийн программ хөгжүүлэх багтай байх шаардлагатай.

Амжилтанд хүрэх түлхүүр: Зах зээлийн өөрчлөлтөд хариу үйлдэл хийх хурд, чадвар нь амжилтанд хүрэх гол түлхүүр юм. Үүний тулд эрсдэлийг тооцох шалгуур үзүүлэлтүүд, бүтээгдэхүүн үйлчилгээгээ тасралтгүй өөрчлөн сайжруулж байх шаардлагатай. Хэрэв бүтээгдэхүүн үйлчилгээ нь зах зээлийн өөрчлөлтөд нийцүүлэн шинэчлэх боломжгүй, уян хатан бус, бэлэн бүтээгдэхүүн бол тухайн компани амжилтанд хүрэх боломжгүй.

Бусад IT-ын бус асуудлууд

Түрээсийн хөрөнгийн өмчлөгчийн хувьд түрээслүүлэгчдийн сайн мэдэж байх ёстой асуудлууд бол:

- Түрээсийн хөрөнгийг өмчилж байгаагаас үүдэн гарах бүртгэл, татварын тусгай шаардлагууд.

- Авто тээврийн хэрэгслийн торгууль (тээврийн хэрэгслийн хувьд) болон холбогдох хураамжууд.

- Хариуцлага алдсанаас хүлээх санхүүгийн үүрэг.

- Түрээсийн хөрөнгийг “сонгосон” хариуцлага: Түрээсийн холбогдолтой хууль тогтоомжууд нь түрээслүүлэгчийг хамгаалдаг уу? Нэлээд улс оронд түрээсийн хууль тогтоомжийн дагуу түрээсийн хөрөнгө болон нийлүүлэгчийг сонгох хариуцлагыг түрээслэгч шууд хариуцдаг.

Түрээсийн хөрөнгө, нийлүүлэгчийг сонгох үүрэг хариуцлагыг зөв онооход хуулийн зөвлөгөө шаардлагатайгаас гадна түрээсийн компани нь түүний хөрөнгө (өөрөөр хэлбэл түрээсийн хөрөнгө) тухайн нутаг дэвсгэрийн хуулийн захиргааны болон гэмт хэргийн зөрчилд холбогдсон тохиолдол гарвал хүлээж болзошгүй үүрэг хариуцлага, боломжит нөөцийг тодорхойлоход хуулийн зөвлөгөө авах, судалгаа шинжилгээ хийх шаардлагатай болно. Үүнд зам тээврийн зөрчлөөс үүдсэн торгууль болон бусад ижил төстэй зөрчлийг зохих ёсны дагуу зохицуулах, төлөх, барагдуулах журмыг боловсруулан хэрэгжүүлэх багтана.

Aвлага цуглуулах – Буцаан эзэмших – Дахин борлуулах

Энэхүү нийтлэлд дурьдсанчлан БЖДБ-ийн түрээсийн компаниуд банкнаас илүү түрэмгий зээлийн эрсдэлийг хүлээх арга замыг олох ёстой. Иймд, хэрэв та банкнаас илүү зээлийн эрсдэл хүлээх гэж байгаа бол тийм ч хатуу биш төлбөрийн сахилга бат тогтоож, болзошгүй өр төлбөрийг барагдуулах бодлого, журамтай байх ёстой.

Таны үйлчлүүлэгчид төлбөр төлөхөө хойшлуулсан тохиолдолд, хурдан бөгөөд үр дүнтэй хариу арга хэмжээ авах нь чухал. Үүнд:

- Таны өмч (өөрөөр хэлбэл түрээслүүлсэн хөрөнгө) бол БЖДБ-ийн орлогын гол эх үүсвэр байдаг. Энэ байр сууриа байнга бэхжүүлж байх нь танай авлага цуглуулах багийн ажил юм. Хэрэв та (түрээслүүлэгч) хөрөнгийг буцаан эзэмшвэл, үйлчлүүлэгч хамгийн чухал хөрөнгө, түүнтэй холбоотой бүхий л орлогоо алдана.

- Хэрэв та өөрийгөө гол зээлдүүлэгчийн байр сууринд аваачихгүй бол үйлчлүүлэгч танд төлбөрөө төлөхөөсөө өмнө бусдад төлөх болно.

- Хэрэв та төлбөл зохих мөнгийг цаг тухайд нь, тууштай шаардахгүй бол зарим үйлчлүүлэгчид төлөхгүй (цагтаа).

Буцаан эзэмших болон Дахин борлуулах: Алдагдлыг хамгийн бага түвшинд хүргэх

Хугацаа хэтэрсэн өр төлбөрийг шийдэхэд хурд, үр ашигтай байдал чухал. Хөрөнгө нь сар бүр 1-3%-аар элэгддэг бөгөөд хэрэв гамгүй ханддаг хэн нэгний гарт очвол түүнээс ч хурдан элэгдэнэ. Зээлийн өртөг нь сар бүр өөр +/- 1% байна. Ийм учраас зургаан сарын хуримтлагдсан өрийн дараа та хөрөнгө оруулалтынхаа үнэ цэнийн 15-25%-ийг аль хэдийн алдсан гэж үзэж болно.

Түрээсийн хөрөнгийг буцаан эзэмших нь анхаарал төдийгүй сургалт, мэргэжилтнүүдийг шаарддаг бизнесийн өвөрмөц үйл ажиллагаа юм. Хугацаа хэтэрсэн өр төлбөр тус бүрийн нөхцөл байдал, түрээсийн хөрөнгийн төрлүүд нь өөр өөр байх тул энэ үйл ажиллагаанд аутсорсинг хийх нь хэцүү байдаг.

Хураагдсан хөрөнгийг үр ашигтай хадгалж, дахин худалдахад танд туслах тоног төхөөрөмжийн худалдааны агентуудтай харилцаагаа хөгжүүлэхийг бид зөвлөдөг. Мөн хөрөнгийн үнэлгээний дотоод мэргэжилтний мэдлэг чадварыг хөгжүүлэхийг санал болгож байна. Энэ нь гэрээг бэлтгэх явцад хэлцлийн үргэлжлэх хугацааг багасгаж, хураан авсан хөрөнгийг худалдах үед шийдвэр гаргалтыг хөнгөвчилдөг.

Дүгнэлт

БЖДБ-ийн түрээсийн доорх хоёр гол шинж чанарыг хэзээ ч бүү мартаарай.

- Энэ сегмент нь банкуудын зүгээс томоохон өрсөлдөөнд өртөж болзошгүй;

- Хэлцэл нэг бүрийн үнэлгээ харьцангуй бага.

Иймд хурд, үр ашигтай байдал гэсэн зарчмуудыг харгалзан үзэж бүхий л удирдлагын болон стратегийн шийдвэрүүдийг гаргах ёстой.

Нийлүүлэгчид танай үйлчилгээний үнийн-бус шинж чанарыг үнэлдэг учир нийлүүлэгчийн харилцаа нь түрээсийн компаниудын хөгжүүлэх шаардлагатай маркетингийн чухал арга хэрэгсэл юм. Үүнээс гадна нийлүүлэгчид таны хурдан шийдвэр гаргалт болоод хөрөнгийн талаарх мэдлэгийг үнэлдэг.

Банкны ажилтнуудад: түрээс нь зээлтэй адилхан, зээл мэт санагдах боловч зээл биш юм. Түрээсийн бүтээгдэхүүн үйлчилгээ амжилттай байхын тулд (i) өөрийн гэсэн маркетингийн стратегитэй, (ii) түрээслүүлэгчийн өмчлөх эрхээр хангагдсан харьцангуй баталгаатай барьцаа хөрөнгөөр бүрэн тодорхойлогдох өөрийн гэсэн өвөрмөц эрсдэлийн удирдлагын хандлагатай байх ёстой.